年中文旅产业投融资盘点:5800亿资金砸向了何处?

近年来,在消费升级的大环境下,各行各业的企业开始思考并不断调整和优化自身产品,以此来满足大消费市场的个性需求。而产品的进化升级,一定最早发生在市场最为聚焦的领域,毫无疑问,文旅就是当下被资本与消费竞逐的热门领域之一。

据某研究院公开信息统计,2018年1-7月,文旅相关产业投资事件约有138起,涉及拟投资总额超5800亿元(以项目方披露的具体数额为主,未披露暂不纳入)。这些真金白银究竟砸向了何处?又带来了怎样的变化?

本文,将从资源开发、渠道分销、产业辅助以及资本市场四个方面对今年1-7月的文旅投资事件进行分析,意在给行业提供投资决策参考。

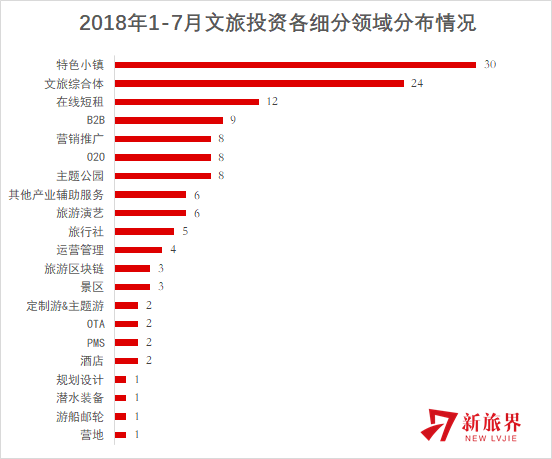

▲图一:2018年1-7月细分领域投资事件分布▲

如图一所示,过去的7个月内有统计的138起投资事件中,上游资源开发及运营类有76起,中游渠道及分销类发生43起,下游产业配套辅助类发生19起。

其中,资源开发类投资多以特色小镇和文旅综合体项目为主,共计发生54起,占资源总量的71.05%;相比之下,主题公园/旅游演艺/景区/酒店等领域相关投融资事件则发生偏少。

以在线短租为代表的渠道分销服务商在今年1-7月依然颇受资本关注,12起投融资事件多处于A-B轮,该领域的竞争尚不充分,目前各家的切入点虽有所差异,但如何与存量地产快速融合成为其核心竞争点。

在技术服务领域,B2B和区块链概念的企业获得较多资本青睐。营销推广和运营管理相关的旅游投资有12起。另外在规划设计/游船邮轮/营地/户外运动四个领域,虽然获得融资数量不多,但我们判断未来会有很大机会。

资源开发类投资

投资规模大,优质内容提供商浮出水面

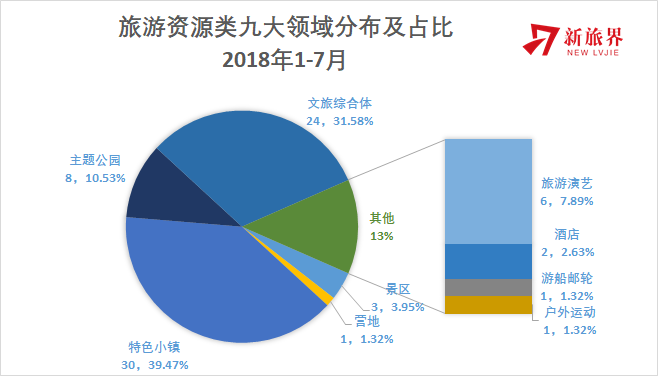

2018年1-7月,我国旅游市场有关资源类项目投资事件共发生76起,从业态分布及占比情况看,仍以特色小镇和文旅综合体项目投资为主,占比分别为39.47%和31.58%,此外,主题公园10.53%,旅游演艺7.89%,景区、酒店以及户外运动综合占10.53%。

目前,我国多数地方经济发展依然以资源类投资拉动,在国家政策的积极引导下,作为我国产融结合的重要抓手,旅游业被寄予重望,但过去传统旅游的玩法已出现瓶颈,新型业态成为各地进行供给侧改革的推动力。如图二所示,特色小镇、主题公园、文旅综合体是发生在资源开发类项目中主要的产品形态,共计发生62起,占比达81.58%。

▲图二:资源开发类9个领域投资分布情况▲

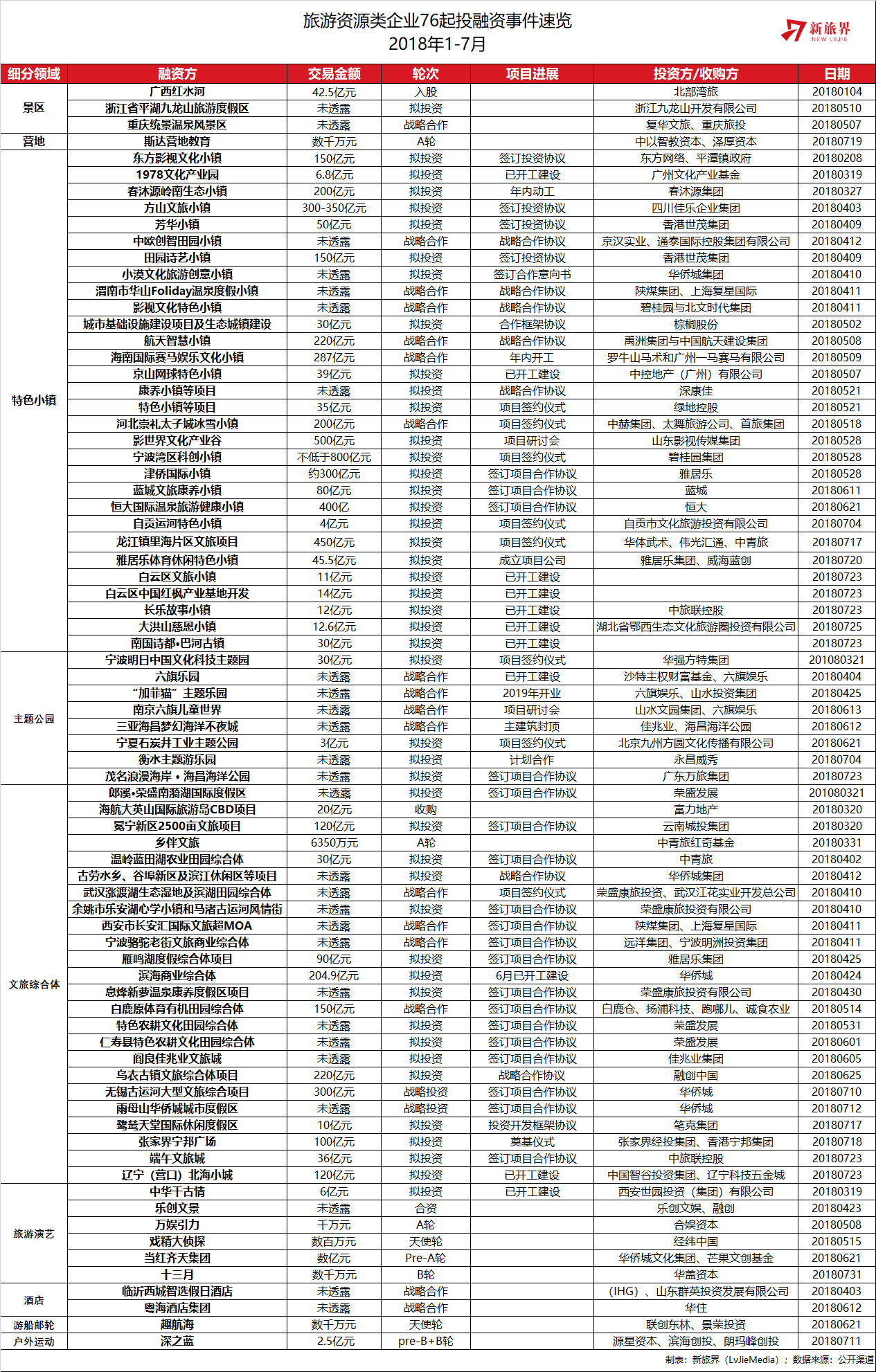

1.特色小镇:2018年1-7月,该领域公开的投融资事件约30起,披露的投资规模超4300亿元,除了生态农业、本地特色文化开发、温泉康养、影视文化等业态外,冰雪小镇、马术、网球以及武术等复合型文旅体育小镇开始涌现。从投资方背景看,主要为地产开发商、文旅投资集团、影视传媒以及体育运营公司等,可以看出特色小镇的规划建设越来越注重产业运营,这将是特色小镇发展的重要支撑。

2.主题公园:今年前7个月,主题公园领域共计有8起投资事件,主要发生在二、三线城市,个别地区开始出现扎堆现象。从投资主体看,主要集中于全球性主题公园品牌及地方房企,值得关注的是,六旗娱乐仅上半年就在中国签约落地了3家主题乐园,此外,国内海洋主题乐园的轻资产输出再见成效,如海昌海洋公园分别在三亚、广州落地两个项目。

3.文旅综合体项目:24个文旅综合体项目中,已披露项目的总投资额约为1401亿元。从投资方类型看,主要分为房企、文旅地产集团、旅投集团以及产业运营公司,其中以华侨城、融创、雅居乐、荣盛发展、佳兆业、中青旅等投资运作频繁;除城市大型文旅城外,田园主题类的综合体项目的数量也开始增加。

4.旅游演艺:获得投资的6起旅游演艺类项目多为早中期,主要为轻资产运作模式,项目投资额处于千万元级别。这类项目的投资逻辑基本围绕内容运营型公司以及跨界企业为主,如唱片公司十三月的民谣在路上、万娱引力的沉浸式戏剧体验等,投资方多为文娱类风险投资机构及文旅集团。

5.其他:1-7月,景区方面共有3起投资事件,北部湾旅、九龙山、复华文旅、重庆旅投参投的项目均为本地区重点招商项目;酒店业2起,均属于中端酒店市场,华住集团与粤海酒店的合作,增强了双方的品牌影响力以及房间量,战略意义明显;营地领域的斯达营地教育获得数千万元级别融资,成为该赛道发展较快企业,对于其后期的市场拓展及课程开发带来重要帮助;在游艇以及潜水设施领域的两家企业发展势头迅猛,深之蓝的潜水装备成为潜水领域的强者,未来的应用空间广阔。从投资方看,联创东林主要投资户外运动赛事以及IP影视等,而星源资本、朗玛峰创投主要投资硬件设施。

▲图三:2018年1-7月旅游资源开发类投资事件总览▲

渠道类投资

趋于理性,战略布局以技术类项目投资为主

2018年1-7月,中游渠道及分销类企业共计发生43起投资事件,其中,在线短租占27.91%,旅行社企业占11.63%,定制&主题游企业占4.65%,技术分销服务占55.81%。如图四所示,1-7月的投资主要发生在通过技术赋能企业分销服务的企业,如B2B、PMS、区块链等,成为该领域获得关注最多的企业。

通过渠道端获取更多用户以及对个性化需求的充分挖掘,这成为企业竞争的重要砝码,1-7月,这类企业的主要指标围绕在“用户量、增幅空间、技术壁垒”等,但除了新兴旅游带来的新玩法外,传统旅行社的优势依然明显,通过并购加速规模化成为旅行社的重要战略。

1.旅行社:1-7月,旅行社领域有5起投资事件,投资类型以战略投资及股权收购为主,以众信旅游和腾邦国际为代表企业,纷纷加强对出境游市场的布局,通过资本运作来拓展各自在境外游产品、目的地资源和服务以及金融等领域的发展。

2.在线短租:在线短租与民宿市场共计发生投资12起。该领域相关企业多处于较早期阶段,融资规模以千万元为主,其中规模最大的一笔融资为路客精品民宿获得了顺为资本1亿元融资。顺为资本的投资逻辑是围绕“零售+智慧旅游”的模式进行生态化布局,将旗下众多的创新产品落地热门的民宿场景形成闭环。

3. 技术分销服务:伴随今年以来区块链技术的阶段性火热,有区块链概念的旅游项目也受到了资本关注,7个月内有3个相关项目获得融资,其中融资规模最大的是Trip.io,获得亿元投资。从资投方看,多为专注于区块链技术的投资机构,其中薛蛮子基金作为一家综合投资机构独投CompassX。而B2B、O2O、PMS以及OTA等,多集中作用于酒店业、交通出行、综合服务等领域,共计有21起投融资与此相关,前期投资占比38.1%,中后期投融资占比42.8%,战略投资占比19.05%。投资方主要是:以春晓、华创、深创投为代表的知名投行;以华侨城、腾邦国际、凯撒旅游、马蜂窝等为代表的产业运营商;以阿里巴巴和美团为代表的互联网企业。

4.定制&主题游:到7月底,定制&主题游领域有两家企业获得融资,融资阶段均处于天使轮,融资规模在千万元量级,目前,中国还没有诞生一家有规模的定制游企业。

▲图五:2018年1-7月渠道分销类类投资事件总览▲

产业综合服务商

融资能力变强,企业服务需求激增

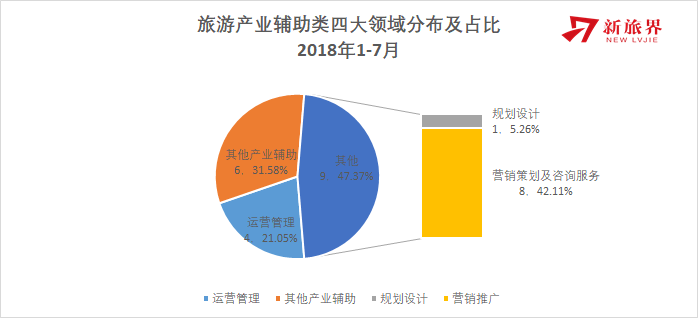

在下游产业辅助类企业领域,新旅界研究院监测到的投资事件有19起,占总投资数量的13.77%,ToB的企业服务市场在崛起,企业接受专业的技术和咨询管理的需求明显增加。

其中,营销推广及咨询服务类企业有8起,占比42.11%;运营管理事件有4起,占比21.05%;规划设计及其他产业辅助类有7起,占比36.84%。如图六所示,运营管理及营销咨询服务成为投资机构关注较多领域,主要是大数据服务、WiFi、酒店运管系统、电子导游、跨境支付等。

越来越多新的技术在提升旅游项目体验和交易效率。比如,通过提供营销服务拉动目的地旅游消费,通过大数据监控旅游安全问题,通过出境WiFi服务获取流量,通过电子导航增强景区浏览体验等。

▲图六:2018年1-7月产业辅助类投资分布情况▲

1.酒店运营及管理服务:1-7月,该领域有4家公司获得融资,融资区间在4000万~4.86亿美元。其中,那然生命设立酒管公司,积极探索更多盈利可能性;阿里巴巴以4.86亿美元收购石基信息,欲加快构建旅游业大消费信息系统平台。

2.营销策划及咨询服务:该领域获得融资的8家公司集中在早期阶段(Pre-A以及A轮,占比50%),战略投资以及收购占比37.5%。围绕酒店业的服务商获投频次较高,如首旅如家联合BestApp布局区块链推动并落地酒店业区块链场景应用,打造“酒店+”生态圈;在旅游社交平台方面,深创投、梅花创投、腾讯产业基金等知名机构均有所布局,从投资标的定位看,偏向于C端服务,提供经纪、媒体资讯、项目库等服务。

3.其他产业辅助服务:6家企业的融资规模在1000万-1.2亿元,包括出境游WiFi、导游服务、IP衍生品牌等,参投机构包括英诺天使、启明创投、弘道资本、界石投资等。该领域较为成熟的企业集中在跨境支付、电子导游两类,腾讯、红杉资本、高瓴资本等大型投行纷纷加码,目前该赛道虽玩家少但门槛较高。

▲图七:2018年1-7月产业辅助类投资总览▲

资本运作

有进有退,迎来IPO大年

2018年将是文旅企业IPO大年。

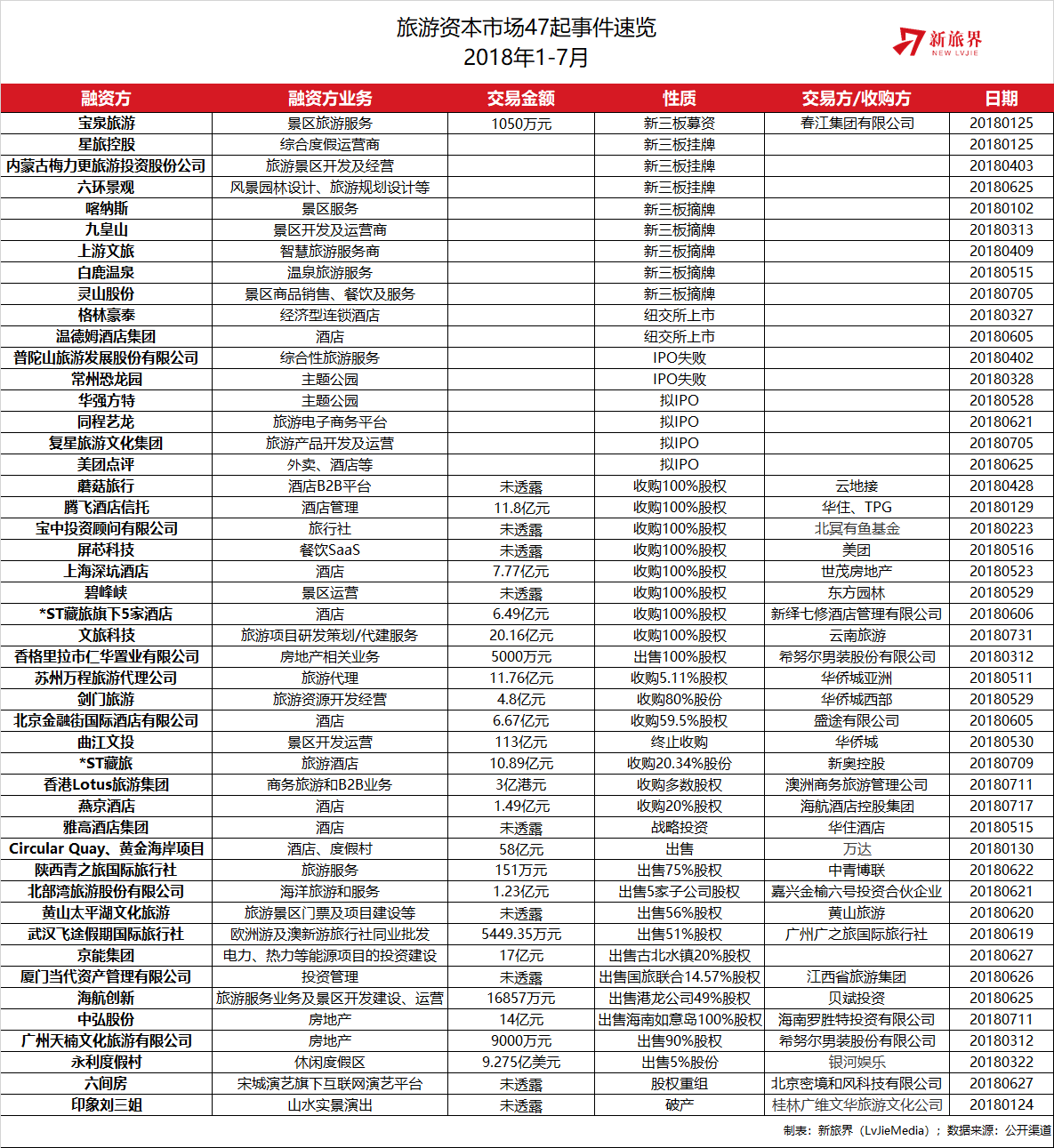

2018年1-7个月,在新旅界研究院跟踪的47起旅游资本运作事件中,成功IPO的有两家:格林豪泰(GHG. NYSE)、温德姆酒店集团(WH. NYSE);IPO失败的有两家:恐龙园、普陀山;正在进行IPO申请的企业有4家:华强方特、同程艺龙、复星旅文(2018年8月提交招股书)、美团点评。

在新三板市场,完成挂牌和募资的有4家,选择摘牌新三板的企业有5家,股权转让及重组32家,破产清算1家。

其中,备受关注的有:恐龙园和普陀山冲刺IPO失败;华侨城要约收购曲江文旅一事最终以失败告终;万达出售国外澳洲旅游酒店项目:中弘地产出售海南如意岛项目:印象刘三姐进入破产清算程序。IPO方面,复星旅文、同程艺龙、华强方特、美团点评4家企业的资本故事由来已久,按其进度推算,2018年如期上市的可能性较大;新三板方面,有进有退,增幅不大,碍于新三板融资能力不足且挂牌费用较高,5家挂牌企业选择主动摘牌并有新疆喀纳斯拟IPO,4家新进三板企业多为地方自然景观类企业,在营收规模及净利润方面表现不俗。

▲图八:2018年1-7月旅游类资本事件总览▲

小结

整体来看,即使面对文旅产业前期投入资金规模大、项目周期长、运营管理风险等问题,截至7月底,我国文旅产业的投融资形势相对乐观,与今年初新旅界指数的预测结果较为一致。

今年1-7月发生的旅游及相关产业投资事件中,房企参与较多,相关项目的投资额占有较大比例,但产业基金、综合型投资集团、VC/PE及银行、金融租赁的参与也逐渐增多。目的地资源各业态趋向IP化,渠道及分销类转向做技术赋能服务,而处于下游的产业辅助类企业的价值正被不断挖掘。

但我们也应看到,二、三线及中西部城市的项目增量供给带来创新机会,但项目质量和由此带来的局部过剩问题,仍待市场检验。作为我国产业转型的重要抓手,旅游业被赋予越来越多的意义,但表面的投资活跃,是否能够为文旅产业长期发展提供有益贡献,仍充满未知。

(文章来源:新旅界)

- 关注绿维文旅

微信号:lwcj2005

公众号:绿维文旅 - 创意经典·落地运营

文旅康养·特色小镇·乡村振兴开发运营服务商

好创意、可落地一流规划在绿维

新鲜资讯、原创观点、专题研究、实战案例,每天精选分享

相关阅读

- ·3D视效划重点 | 中非合作,文旅产业怎么做?2018-09-04

- ·南岳打造创客空间,推动文旅创新产业发展2018-08-17

- ·人民时评:诗和远方要多花些心思去抵达2018-08-16

- ·文旅项目遇冷游客不好忽悠 诗和远方要多花心思去抵达2018-08-15

- ·河北唐山签约13个文旅项目,计划总投资212.8亿2018-08-09

- ·2018下半年文旅产业市场深度分析2018-08-06

- ·文旅产业链完整吗?2018-08-06

- ·共享经济浪潮袭来,文旅产业如何优质发展?2018-06-26

- ·宁夏银川:弘扬延安红色精神 推进文旅发展战略2018-04-17

旅游运营回答

- 特色小镇的发展架构有哪些?

- 1、以特色产业为引擎的泛产业聚集结构特色小镇主要聚焦自身优势的特色产业;[详情]